相続税とは?基本の仕組みから計算方法、軽減策までわかりやすく解説

- 作成日:

- 【 相続の基礎知識 】

今回は「相続税とは何か?」をテーマにしたコラムをお届けします。近い将来財産を相続する予定の方、もしくはすでに相続が決まった方にとって、気になることのひとつが相続税です。しかし税金に関する事柄は専門的な知識が必要となるため、「納税額がいくらになるかわからない」という方が多いのではないでしょうか。

このコラムでは、相続税の基本的な仕組みから計算方法、税金を軽減する方法までを、初めての人でもわかるようにやさしい内容でお届けします。ご自身の財産を次の世代へ引き継ぎたいと思っている方にもおすすめの内容となっておりますので、ぜひ最後までお読みください。

1.相続税とは何か?

まずは「相続税とは何か」「相続税の対象となる財産」といった、相続税に関する基本的な情報を解説します。

相続税の基本的な仕組み

相続税とは、財産を相続した際に納める税金を指します。広く社会に役立てることを目的とする相続税ですが、家庭ごとの経済格差が固定化してしまうことを防ぐはたらきもあります。そのため、基本的には相続する財産が大きいほど、相続税が高くなる仕組みです。

相続開始から相続税納付までの一般的な流れは、遺言書の有無によって異なりますが、一般的には以下のような手順で進められます。

-

【相続開始から相続税納付までの一般的な流れ(遺言書がない場合)】

- 1.財産所有者の死亡

- 2.法定相続人の確定・相続財産の調査

- 3.遺産分割協議の実施

- 4.相続財産の決定

- 5.財産の額や種類に応じた相続税を計算

- 6.相続税の申告・納付

-

【相続開始から相続税納付までの一般的な流れ(遺言書がある場合)】

- 1.財産所有者の死亡

- 2.被相続人(亡くなった財産所有者)の遺言書をもとに、相続人と相続財産の内容が判明

- 3.相続財産の決定

- 4.財産の額や種類に応じた相続税を計算

- 5.相続税の申告・納付

相続税の申告と納付には期限が設けられています。詳細は「申告期限はいつ?遅れるとどうなる?」で後述します。

相続税の対象になる財産とは?

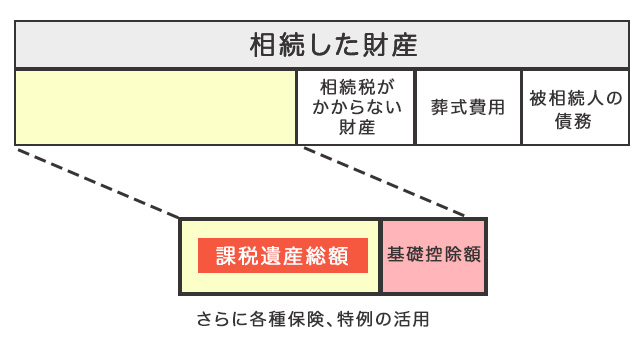

相続した財産の全てに相続税がかかるわけではありません。相続税がかかるのは、以下の計算で算出された「課税遺産総額」となります。

まず、相続税の対象になる財産の総額から、被相続人の葬儀費用と債務を差し引きます。そこからさらに基礎控除額を引いた残りが、実際の課税対象となる「課税遺産総額」です。

基礎控除や特例については、この後詳しく解説しますので、まずは相続税の対象になる財産についてみていきましょう。相続税がかかる財産・かからない財産は主に以下の通りです。

-

【相続税の対象となる主な財産】

- ・金銭に見積もることができる財産

- 現金、預貯金、不動産、有価証券、自動車、骨とう品、宝石など

- ・みなし相続財産(財産所有者が亡くなったことで相続人が取得する財産)

- 死亡退職金、死亡保険金など

- ・財産所有者が亡くなる前3年(※1)以内に、財産所有者から受けた贈与(生前贈与)

- ・財産所有者が持っていた「権利」

- 特許権、著作権など

-

【相続税の対象にはならない主な財産】

- ・祭祀(さいし)財産

- お墓、墓地、仏壇など

- ・被相続人に対して支払われた弔慰金や賠償金

相続税の対象となる財産項目は細かく分かれており、相続財産が多いほど調査は難航することが予想されます。申告漏れがないようにするためにも、専門家に相談することをおすすめします。

(※1)2024年1月1日以降は税制改正により、3年以内から7年以内へと段階的に延長されています。

相続税を払う人は全体の1割弱

「相続税の対象となる財産の総額<基礎控除額」となった場合は、相続税がかかりません。国税庁が出した最新の情報によると、相続税を支払う人の割合は全体の1割弱です。相続した全員が相続税を支払うわけではありませんが、課税割合は年々増加傾向にあるため、相続税は相続人にとって身近な存在であると言えるでしょう。

2.相続税額の計算を具体例とともに解説

ここからは、相続税額の計算方法を、例を用いながら解説します。

相続税の基礎控除額の計算方法

相続税がかかるのは「相続税の対象となる財産の総額が、基礎控除額を上回った場合」だとご紹介しました。その計算方法をこちらで詳しく解説します。

基礎控除額を求める計算式

「控除」とは「金額を差し引く」という意味があり、「基礎控除」は納税者の税負担を軽くするために設けられている制度です。

相続税における基礎控除額の計算式は以下の通りです。

3,000万円+600万円×法定相続人の数

計算に必要となる「法定相続人」とは?

「法定相続人」とは、民法によって定められた「相続の権利を持つ人」を指し、被相続人の配偶者、子、両親、兄弟姉妹などが該当します。法定相続人には、民法によって定められた相続割合を持っており、これを「法定相続分」といいます。

それぞれの法定相続分は以下の通りです。

| 法定相続人の構成 | 法定相続分 | |||

|---|---|---|---|---|

| 配偶者 | 子 | 父母 | 兄弟姉妹 | |

| 配偶者と子 | 2分の1 | 2分の1 | - | - |

| 配偶者と父母 | 3分の2 | - | 3分の1 | - |

| 配偶者と兄弟姉妹 | 4分の3 | - | - | 4分の1 |

法定相続人以外の第三者が財産を相続した場合も相続税がかかります。しかし相続税の計算方法や適用できる控除の種類が異なるため、このコラムでは「法定相続人が相続する場合の相続税」に限定して解説いたします。

相続税の計算方法

相続税の計算は、過程を分けて考えることで理解しやすくなります。

こちらでは、相続税の計算に必要な4つのステップをご紹介します。

ステップ1 相続財産から基礎控除額を引き「課税遺産総額」を出す

相続した財産の総額から「相続税がかからない財産額」「被相続人の葬儀費用」「被相続人の債務」を引き、さらに「基礎控除額」を引いて課税遺産総額を算出します。課税遺産総額が基礎控除額を下回った場合、相続税はかかりません。

上回った場合は次のステップに進みましょう。

ステップ2 課税遺産総額を法定相続分で按分する

按分(あんぶん)とは、基準となる数量に比例して割り振ることです。課税遺産総額を、各法定相続人の法定相続分で割りましょう。

ステップ3 按分した相続税額に税率をかけて相続人ごとの額を算出する

按分したそれぞれの額に税率をかけ、そこから控除分を引きます。税率や控除額は取得金額に応じて異なります。以下の早見表を参考になさってください。

| 法定相続分に応じた取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5,000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 |

| 3億円超~6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

ステップ4 総額を実際の相続分で按分する

ステップ3で計算したそれぞれの額を合算し、実際の相続分でもう一度按分します。なお、前述した「法定相続分」とはあくまでも目安であり、必ずしも従う必要はありません。相続人同士で合意ができていれば、法定相続分とは違う割合で相続をすることが可能です。計算され最終的に出た金額が、それぞれの法定相続人の相続税額です。

「配偶者+子ども2人」の場合のシミュレーション

前述した方法をもとに、例を使って相続税がいくらになるのかをシミュレーションしてみましょう。

被相続人がのこした7,000万円分の財産を、法定相続分に従って配偶者、長男、長女の3人が相続する場合

(7,000万円は非課税となる財産や葬儀費用、負債をすでに引いた後の額とする)

- 1.課税遺産総額を算出する

- 2.課税遺産総額を、法定相続分で按分する

- 3. 按分した相続税額に税率をかけ、相続人それぞれの相続税額を算出する

- 4.総額を、実際の相続分で按分する

7,000万円-(3,000万円+600万円×3)=2,200万円

配偶者:1,100万円

長男:550万円

長女:550万円

配偶者:1,100万円×15%-50万円=115万円

長男:550万円×10%=55万円

長女:550万円×10%=55万円

115万円+55万円+55万円=225万円

配偶者:112万5,000円

長男:56万2,500円

長女:56万2,500円

以上が、それぞれの相続人の相続税額です。

シミュレーションで各相続人の相続税額を算出しましたが、最終的に相続税がかからないこともあります。最終的な相続税額は、ここからさらに控除や特例が適用されるかどうかで決定するからです。相続税を軽減できる特例や控除については、次項よりご紹介します。

3.相続税を軽減できる制度・方法とは

相続税についてのルールが定められている「相続税法」の中には、相続税を支払う相続人の負担軽減や、社会政策を目的とした特例や制度があります。

主な内容を、こちらでご紹介します。

相続税がかかる財産を減らす

課税遺産総額を減らすことができれば、最終的に納める相続税額も低くなります。基礎控除もこれにあてはまりますが、その他の特例として「小規模宅地等の特例」と「特定計画山林の特例」の2つがあります。

小規模宅地等の特例

被相続人が使用していた宅地(建物を建てるための土地)にかかる特例が「小規模宅地等の特例」です。宅地が住居用だった場合、一定の条件を満たしていれば330㎡までの相続税評価額(※2)を、最大8割減額できます。

(※2)相続財産の価格を計算したもの。不動産や株など、価値が変動しやすい財産は定められた方法で「評価額」を計算する。

特定計画山林の特例

「特定計画山林の特例」とは、一定の条件を満たした山林に対して、相続税の課税価格を減額するものです。被相続人が山林を所持していた場合は、条件を満たしているか調査してみるとよいでしょう。

ただし、特定計画山林の特例と小規模宅地等の特例は原則として併用できません。どちらを利用するかは慎重な判断が必要です。

相続税額から控除する

相続税額が計算できた後は、適用できる控除がないか確認しましょう。控除を活用することで、相続税の負担を減らすことができます。

主な控除の種類をこちらでご紹介します。

配偶者の税額軽減

配偶者は、被相続人が亡くなった後も生活を維持し続けなければならないため、相続する財産が「1億6,000万円まで」であれば相続税が免除されます。また、遺産が1億6,000万円以上であっても、法定相続分の範囲で相続をするのであれば相続税は免除されます。

先ほどのシミュレーションの場合、財産総額が7,000万円であることから、配偶者に相続税はかかりません。ただし、配偶者の税額軽減によって相続税がかからなくても、申告の手続きは必要です。

未成年者控除

法定相続人が未成年の場合に受けられる控除です。未成年の定義は2022年に20歳未満から18歳未満へ引き下げられたため、未成年者控除の適用年齢も18歳未満となっています。控除額は以下を参考になさってください。

10万円×(18歳-相続が開始したときの年齢)

障害者控除

85歳未満の障害者が財産を相続した場合に受けられる控除が「障害者控除」です。この制度で障害者にあたるのは「一般障害者」と「特別障害者」で、それぞれの主な条件は以下の通りです。

【一般障害者】

- ・精神障害者保健福祉手帳の障害等級が2級、または3級の方

- ・身体障害者手帳が3級~6級までの方など

【特別障害者】

- ・重度の知的障害者とされた方

- ・精神障害者保健福祉手帳の障害等級が1級の方

- ・身体障害者手帳が1級または2級の方など

該当すると、以下の控除が受けられます。

10万円(特別障害者の方は20万円)×(85歳-相続が開始したときの年齢)

相次相続控除

1回目の相続から10年以内に別の相続が発生することを「相次相続(そうじそうぞく)」といいます。相次相続で適用される「相次相続控除」は、2回目以降の相続税を軽減する制度となっています。

この控除を受けるためには、1回目の相続で相続税を納付していることが条件ですが、条件を満たしていれば、1回目と2回目の相続人は同じである必要はありません。たとえば、Aさんが父から財産を相続し相続税を納付した後、10年以内にAさんが死亡した場合、Aさんの子どもであるBさんが相続する際にこの控除を適用できます。

なお、控除額は1回目に納めた相続税と、相次相続が発生するまでの経過年数によって異なります。

贈与税額控除

相続ではなく贈与によって財産を譲り受けた場合、贈与税の基礎控除額を超えた分は「贈与税」として納めなければなりません。しかし、被相続人が亡くなる前3年以内(2024年より段階的に7年以内へと変更)の贈与は、相続税の対象になってしまいます。

二重課税を避けるために設けられたのが「贈与税額控除」です。過去に納めた贈与税の金額分を相続税から差し引くことができます。

相続税の非課税枠を利用する

生命保険や死亡退職金も相続税の対象ですが、それぞれに非課税枠が設けられています。法定相続人の数が多く、また生命保険金や死亡退職金の額が大きい場合は積極的に活用を検討してみるとよいでしょう。非課税枠は以下の通りです。

それぞれ 法定相続人の数×500万円 まで

4.相続税申告の手続きと期限

相続税を納めるには申告手続きが必要です。この手続きを怠ると、ペナルティが課される恐れがあります。

相続税の申告手続きと期限について解説します。

相続税申告が必要な場合・不要な場合

以下の条件にひとつでもあてはまる場合、相続税の申告手続きは不要です。

- ・相続財産が基礎控除額を下回った

- ・相続財産の総額が3,000万円以下

- ・特定の控除を活用した結果、相続税額が0円になった

ただし、配偶者控除など、相続税が0円でも申告が必要な控除もあります。申告漏れがないよう、国税庁が設けている要否判定でチェックしてみましょう。

国税庁 相続税の申告要否判定コーナー

https://www.keisan.nta.go.jp/sozoku/yohihantei/top#bsctrl

申告期限はいつ?遅れるとどうなる?

相続税の申告と納税は、「相続の開始を知った日の翌日から10カ月以内」に行わなければなりません。期限を過ぎた場合、以下のペナルティが発生する可能性があります。

- ・相続税軽減のための控除や特例が活用できない

- ・加算税や延滞税などが科される

- ・所有財産が差し押さえられる

10カ月と聞くと余裕があるように感じられますが、相続税申告の他にも、葬儀の準備や相続手続きなど、被相続人の死亡後に行わなければならないことがたくさんあります。また、相続について相続人の間で合意に至らない場合は、話し合いの場を設けなければならないでしょう。相続開始を知った時点で、早めに手続きを進めることが大切です。

5.相続税の不安はお気軽にご相談ください

相続税の計算や申告は個人でもできますが、専門的な知識を必要とします。特に「相続財産が多額で多岐にわたる」「相続人同士のトラブルが起こっている」といった場合、一人で正確に進めるのは困難でしょう。

申告ミスや遅延を防ぐためには、税理士などの専門家へ相談するのがおすすめです。財産調査や相続税額の算出、申告に関するアドバイスをもらえることができ、安心感が得られます。

「税の知識がない状態でいきなり専門家に相談するのは気がすすまない」「相続税以外にも相続に関する問題を抱えている」という方は、ぜひ花葬儀にご相談ください。

花葬儀では葬儀以外にも相続、死亡後の各種手続きいったさまざまなお悩みを、ワンストップで解決できるようサポートしております。税理士を始めとした専門家と連携を取っているため、専門的な意見を中立の立場からお伝えすることも可能です。これから相続について考え始める方も、今お悩み中の方も、ぜひお気軽にご利用ください。

相続税とは相続財産にかかる税金|期限内に正しい申告・納税を

相続税とは、相続した財産が一定の条件を満たしている場合に納めなければならない税金です。相続税の申告と納税には期限が設けられているため、控除や特例を活用しながら、速やかに手続きを進めましょう。

花葬儀への相続税のご相談には、メンバーシップクラブ「リベントファミリー」へのご加入がおすすめです。不動産の無料査定やイベントのご案内などさまざまな特典があり、年会費無料でご利用いただけます。もしものときの備えとして、この機会にぜひご検討ください。